유튜브 뮤직이 넘은 선

2025년 7월, 유튜브는 프리미엄 서비스에 포함된 유튜브 뮤직이 시장지배적 지위를 남용했다는 공정거래위원회의 조사에 따라, 자진 시정 조치를 발표했습니다. 음악 서비스를 제외한 ‘유튜브 라이트 요금제’ 출시를 예고한 것도 이 맥락에서입니다.

하지만 비슷한 방식의 결합상품은 이전부터 멜론이나 지니뮤직에도 적용되어 왔습니다. 그리고 이들이 시장 1위를 유지할 때는 별다른 제재가 없었습니다.

그렇다면 왜 지금, 유튜브 뮤직만 문제 삼는 걸까요?

갑자기 제재가 시작된 시점, 우연일까?

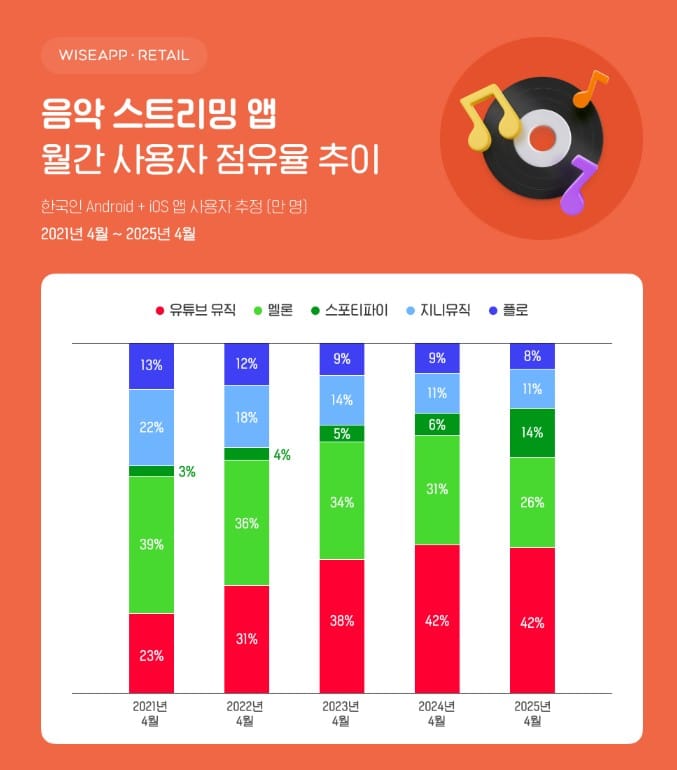

유튜브 뮤직은 2021년까지만 해도 점유율 23% 수준에 머물렀지만, 불과 2년 만에 시장의 판도를 뒤집었습니다. 2023년 4월에는 38%로 멜론을 앞질렀고, 2024년에는 42%로 단독 1위 자리를 굳혔습니다. 2025년 4월 기준 점유율은 42%, 2위인 멜론(26%)과의 격차는 16%p에 달합니다.

그 변화는 상당히 빠르고 뚜렷했습니다. 하지만 이 지점에서 우리는 되묻습니다. 경쟁의 흐름 속에서 어떤 시점에 규제가 개입하고, 그 기준은 누구에게 적용되는 걸까요?

공정거래법상 시장지배적 지위 남용 금지 조항은 ‘시장지배적 사업자’에게만 적용됩니다. 따라서 공정위가 누구를 시장지배적 사업자로 판단하는지가 핵심 쟁점이 됩니다. 공정위는 이 판단 시, 단순 점유율뿐 아니라 해당 사업자의 가격 결정력, 진입장벽 유무, 대체 서비스 존재 여부 등을 종합적으로 평가합니다.

유튜브 뮤직이 결합상품을 통해 빠르게 점유율을 올리며 사실상 ‘기본값’처럼 된 시점에서, 공정위는 이를 시장지배력 행사로 해석한 것입니다.

문제는 이 판단 기준이 왜 멜론에게는 오랫동안 적용되지 않았느냐는 데 있습니다.

멜론은 같은 구조였지만, 왜 제재받지 않았을까?

SK텔레콤과의 결합을 통해 멜론은 ‘멜론 6개월 무료’, ‘요금제 연동 할인’ 등 다양한 방식으로 이용자를 유입시켜왔습니다. 지니뮤직 역시 KT와의 결합을 통해 유사한 구조를 운영했습니다. 이런 구조는 후발 사업자에게는 불리하게 작용할 수 있습니다.

특히 결합상품은 단순한 가격 할인 이상의 의미를 가집니다. 통신 요금제와 묶여 있는 특정 서비스는 사용자에게 '기본 옵션'처럼 인식되기 쉽고, 이는 경쟁 서비스를 탐색하거나 비교할 기회를 제한합니다. 특히 요금제 선택 시 콘텐츠 이용권이 자동으로 포함되는 구조는 사용자의 자발적 선택을 왜곡할 수 있습니다.

이처럼 동일한 구조가 시장에서 장기간 허용되어 왔다면, 공정위의 판단 기준이 일관되었는지에 대한 의문이 남습니다.

같은 행위라면 같은 기준을 적용해야 합니다.

우리는 지금, 어떤 방식의 경쟁을 보고 있나요?

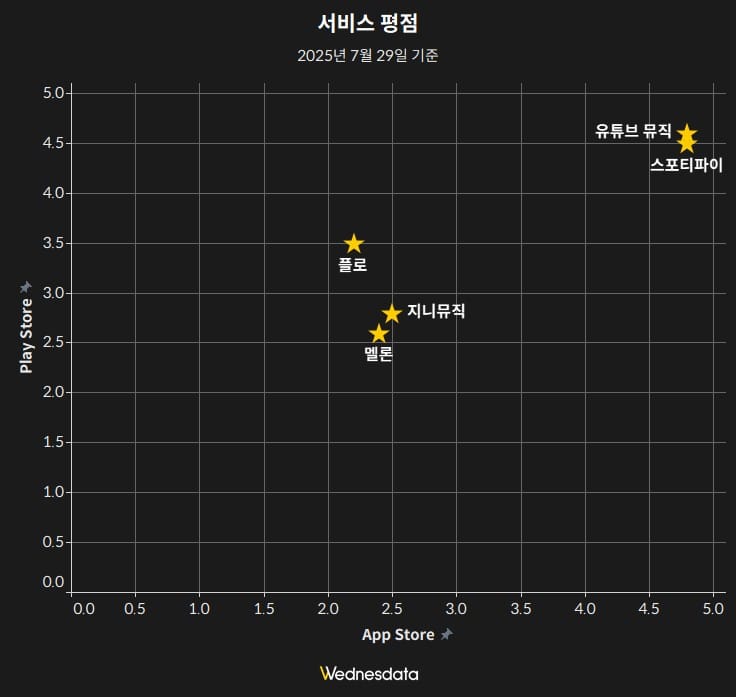

현재 멜론은 구글 플레이스토어에서 2.6점, 애플 앱스토어에서 2.4점의 낮은 평점을 기록하며 사용자 불만이 높아지고 있습니다. 기능 오류, 불편한 UI, 낮은 만족도에도 불구하고 여전히 시장 상위권을 유지하는 데에는 통신사 결합상품이라는 유통 구조가 큰 역할을 해왔습니다.

2025년 들어 멜론은 스포티파이에게도 점유율을 일부 빼앗기며 흔들리고 있습니다. 그럼에도 불구하고, 결합상품을 통한 유통 전략에 의존하는 흐름은 이어지고 있습니다.

국내 서비스들이 오랫동안 점유율을 유지할 수 있었던 이유가, 꼭 서비스 품질 덕분만은 아니었다는 점은 분명해 보입니다.

그렇다면 왜 더 나은 사용자 경험을 만드는 데 집중하지 못했을까요?

우리는 묻습니다

- 유튜브 뮤직이 1위가 된 직후에 제재가 시작된 건 우연일까요?

- 동일한 결합상품 구조가 수년간 유지되어 온 멜론에는 왜 적용되지 않았을까요?

- 국내 기업들은 왜 서비스 품질 개선보다 유통 구조에 의존하는 방식을 선택해왔을까요?

좋은 서비스가 경쟁의 기준이 되는 시장, 그것이 공정한 경쟁의 시작점입니다.

우리는 ‘정리된 뉴스’가 아닌 ‘사유의 도구’를 전하고자 합니다. 웬즈데이터는 데이터 저널리즘이 단순한 시각화가 아닌, 복잡한 사회를 이해하기 위한 하나의 방법론이라고 믿습니다. 데이터로 세상을 읽는 수요일, 웬즈데이터와 함께하세요.

지금 구독하고, 데이터로 생각하는 사람의 목록에 합류하세요.